对于保险行业,2021年是已经过去了的,不算好的一年。

除了面临着市场信心不足的窘境,保险行业内外整体均面临着较大的考验。截至21年12月31日,保险指数暴跌超30%,大幅跑输沪深300指数(4139.737, -40.24, -0.96%)(4139.7370, -40.24, -0.96%),五大险企的市场表现年内呈现单边下行或波动下行的筑底状态。

不过,在2022开年之后,保险板块似乎迎来了一线曙光,近日,五大险企的21年报相继落地,随着利空因素的逐步出清,估值和市场持仓比例均较低的保险板块配置价值明显提高,开始逐渐步入修复区间。

寿险:转型任重而道远,静待拐点出现

智通财经了解到,日前上市保险公司2021年报发布完毕,统计数据显示,2021年,五大上市险企合计实现保费收入24875.23亿元,仅同比微增0.03%。

具体来看,中国平安(47.820, -0.65, -1.34%)(02318)去年实现保费收入7603亿元,连续5年领跑上市险企;中国人保(4.630, -0.05, -1.07%)(01339)去年实现保费收入5810.47亿元,同比增长3.67%;中国人寿(26.860, -0.30, -1.10%)(02628)实现保费收入6200亿元,同比增长1.16%;中国太保(22.760, -0.07, -0.31%)(02601)去年实现保费收入3626.73亿元,同比增长1.72%;新华保险(35.810, -0.09, -0.25%)(01336)实现保费收入1634.70亿元,同比增长2.48%。净利润方面,多数上市险企的净利润受惠于投资收益提升,维持正增长。

图:上市险企2021年全年及Q4单季净利润,单位亿元

近年,保险行业开始主动进行全方位的改革,行业代理人数量开始急剧缩减,但人均产能的提升未能跟上人员收缩的脚步,造就行业整体迎来变革过程中“黑暗的黎明前”。

在此其中,又以寿险业务的转型更为艰难又坚决。近年以来,各家险企的代理人队伍规模大幅萎缩。根据已披露的数据来看,2020年全年除新华以外,其他上市险企代理人数量不同程度负增长,这一趋势在2021年更为显著,除太平外,其余各家公司总人力均成两位数负增长,合计规模较2020年末减少百万以上,基本退回五年前的水平。

另一方面,2021年各大上市险企的NBV仍然承压,分别为中国人寿447.8亿元、同比-23.3%,中国太保134.1亿元、同比-24.8%,新华保险59.8亿元、同比-34.9%,中国人保39.9亿元、同比-34.9%,且下半年降幅较上半年均有所扩大。2022年开门红压力仍然显著,但全年或将呈现前低后高的态势。

市场观点认为,险企的新单价值承压主要系新单价值率以及新单保费均受行业内外部因素拖累承压,新单价值率受产品结构、精算假设等影响下行,同时,高质量转型带来主动清虚,产能无明显提升拖累新单保费。行业当前面临渠道圈层与客户圈层不匹配、渠道能力与客户需求不匹配等困境,转型拐点仍需进一步等待。

另外,在去年内全面降准的催化下,长端利率的走低使得市场对利差损风险的担忧,导致估值中枢持续下行,不过,目前多数险企的投资收益普遍稳健趋好,带动归母净利润实现正增长。

整体而言,2021年内,上市险企中部分公司人均产能有所改善,但人均价值创造整体并未有显著提升,反映出转型依然任重而道远。因此,当前市场对寿险的转型观点仍然持观望态度:当前负债端转型面临长、短期利益博弈,如何平衡将考验管理层智慧与经验,转型态度坚决、动作果断的公司短期内NBV或面临更大压力。

产险:保费增长保持稳健,中国财险跑出新行情

与尚处于转型困顿的寿险形成对比,2020年以来先后经历信保业务暴雷、车险综改家具竞争以及农险巨灾等几重暴击之后,产险似乎终于看到了曙光。

数据显示,以产险“老三家”为代表的财产险业务合计实现保费收入8714.9亿元,同比增长0.64%,合计市占率63.7%,较2020年持平。其中,21Q4产险保费增速显著回升,主要受车险业务带动,人保、太保车险保费分别同比+8.9%、+8.3%。

自2020年9月车险综合改革落地以来,车均保费呈现双位数下滑,由此导致各险企2021Q1-3车险保费同比增速承压,但2021Q4头部险企车险保费已恢复正增长,车均保费压力现基本调整到位,且头部财险公司综合成本率已显著好于行业,未来车险承保盈利将持续头部集中。当前我国非车险覆盖率较低,短期意健险、责任险、企财险等发展空间依然充足。

广发证券(17.250, -0.35, -1.99%)认为,财险在2022年有望迎来“量价齐涨”,基本面大幅改善。一是“保费增长推动杠杆提升”。2月份上市险企财险保费累计增速再扩大,另外受益机动车保有量的稳定增长、商业险投保率的提升、三者险保额的增长等,预计2022年行业车险保费增速在10%左右,而龙头险企受益费率的下降,预计车险增速12%左右,因此有望推动财产险保费实现15%的增长,净资产的同比增长抬升保费杠杆和投资杠杆,有望推动ROE提升。

二是“车险竞争趋缓推动COR下降”。随着综改一年导致的中小险企COR大幅飙升,有望倒逼中小保险公司降低费用投放力度,竞争趋缓利好行业费用率的下降,而大灾的预期减弱有望降低赔付率,整体COR有望降低。“量价齐升”有望推动龙头公司ROE和净利润同比改善,考虑到当前财险公司较低的估值,预计随着基本面的持续回暖有望提振估值。

值得关注的是,港股上市的中国财险(02328)却是2021年港股市场中唯一一家年涨幅达到双位数的险企,并再度在2022年初至今续涨近30%。兴业证券(7.470, -0.13, -1.71%)认为,中国财险作为财险龙头,其规模优势显著、业绩稳健、保费增速回升、2022年赔付情况有望改善,值得关注。

未来将如何到来?

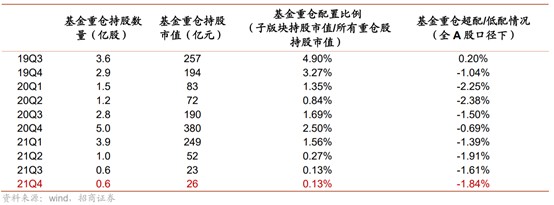

2021年A股上市险企的惨淡可以从基金的配置仓位窥得一斑:从21Q4公募基金的重仓持股中可以看到,曾经的基金之宠,而今保险板块持仓占比仅为0.13%,依旧显著低配(VS标配为1.97%)。从几无持仓的情况来说,隐含了市场对板块的全面看空预期,对中长期新单增长信心极为不足。

近期以来,随2021年报落地,保险股表现略有回暖,在异常波动的大市中,保险指数仅小幅下跌5%,且在近10个交易日,中国人寿、新华保险、中国人保分别累涨7.27%、5.19%、4.93%,估值相应有所修复,有望持续改善。

就短期趋势而言,保险行业基本面仍然受到挑战,寿险拐点未明,五大险企的调整或还将继续,但从中长期看,保险整体需求受老龄化及三孩政策影响,需求仍高,未来发展空间依然存在。另一方面,板块整体偏低的估值,使其已具备较强的性价比与配置价值。

海通证券(9.980, -0.16, -1.58%)发布研究报告称,维持保险行业“优于大市”评级,负债端和资产端有望边际改善,估值低位。2021年上市险企净利润同比-14.4%,EV与净资产增速亦低于2020年。新单保费及NBV普遍承压,人力规模大幅收缩。预计2022年3月后受同期基数较低影响,有望实现增速改善。标的推荐:中国平安(601318.SH)、中国人寿(601628.SH)等。